文章来源:《金融时报》2014年2月24日

退出歧路,让信托业务回归本元

高新国 余吉力

一、信托业发展简述

近期关于加强影子银行的监管又成了很多人关注的话题,其中明确的一个路径就是:信托公司应回归主业,回归信托 “受人之托,代人理财”的功能定位,监管层也在积极推动信托公司业务模式转型。那么,信托怎样才算回归了主业?我们认为,标准的资产证券化才是化解银行“非标”产品及影子银行风险的正途,因为如此才符合国务院提出的“用好增量的流动性,盘活资产存量”促进实体经济发展的理念。简单梳理信托行业三十多年发展的历史,就可以看出这一点。

改革开放后的1979年,中国银行总行率先成立了信托咨询部。同年,中国国际信托投资公司在北京成立,标志着信托业得以恢复。到1988年国内信托公司多达745家,虽对当时中国吸引外资、搞活地方经济起到了一定的积极作用,但信托公司没有真正办成“受人之托、代人理财”的机构,实际成了吸引存款、发放贷款的银行,带来了很大的金融风险。为此,从1982年起,为化解和处置金融风险,国家对信托公司进行了5次大的清理整顿(见表1),撤并了大量机构。历次的清理整顿中,信托业都处于停业或者半停业的状态。

表1. 中国信托业的五次整顿(1982~2001年)

|

整顿时间 |

主要原因 |

|

1982年 |

业务范围缺乏科学规定,乱办银行存贷款业务 |

|

1985年 |

未能把握资金投向,助长固定资产投资膨胀 |

|

1988年 |

机构数量过多,经营管理混乱 |

|

1993年 |

整顿金融秩序,信托公司与专业银行脱钩 |

|

1999年 |

全面化解风险,信托回归本业,严格分业经营、管理 |

原本希望通过“推倒重来”式的清理整顿后的信托公司于2004年后又出现了问题。在国家加强宏观调控和证券市场多年“熊市”的背景下,包括“金新信托”、“庆泰信托”在内的几家投资证券较多时的公司先后发生了业务操作问题,比如资金链断裂、坐庄失败、挪用信托资金不能按时兑付等等。信托公司的迅速发展,主要得益于《信托法》,但在《中华人民共和国信托法》得到执行之前,信托还是存在诸如以上的一些问题,资产证券化交易结构其实没有法律支持。2006年12月28日,银监会公布了《信托公司管理办法》, 2007年3月1日起施行,自此我国信托业才逐步走向法制化、规范化的发展轨道。

二、当前信托业务

近些年来,信托伴随着银行理财迅猛壮大,信托管理的资产中2/3是来自于银行的理财产品对接,只有1/3才是真正的集合信托。这么看信托发展早已畸形了,对应于实体经济蕴含的金融危机,影子银行风险中信托最甚。信托作为我国银行通过表外业务突破信贷计划管理的一个通道,一到流动性紧张时就闹 “钱荒”,紧逼央行释放流动性,这使得针对银行的巴塞尔协议变成了一纸空文。这种通道行为,和历次整顿中发现的信托“为银行违规放贷”,“与专业银行业务不分”实质上并无二致。尤其是当前的信托业状况,1999年整顿的原因“信托回归本业,严格分业经营、管理”,也颇为相近。

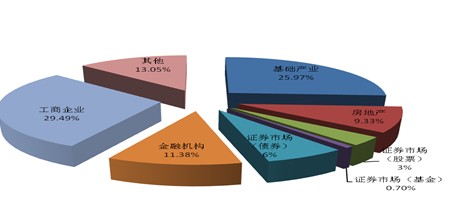

从影子银行的资金需求方来看,信托为了盈利,主要为非国策导向行业或领域融资,比如地方政府融资平台、过剩产能行业与房地产开发商占据较大比重。按信托资金投向构成来看,截至2013年三季度末,投向基础产业与房地产的资金占比为35.3%,金额达到3.38万亿元,较去年同期增长63.29%。投到工商企业的资金占比29.49%,此类工商企业类似于房地产信托资金,主要用于规避房地产信托融资的种种限制,也就是说,如果再考虑信托贷款、企业债券融资等渠道,投向房地产、基础产业的资金规模会更大,所对应的金融风险迅速向银行表外扩张。

截至2013年年底,投向基础产业与房地产的资金占比为35.28%,金额达到3.64万亿元,较2012年同期增长55.53%。投到工商企业的资金占比28.14%。中国信托业协会给出的截至2013年底的数据显示,投融资类占比更是高达80.3%。这都反映出信托公司对于信托功能的运用还处于相对低端的资金信托层面上,信托圈内部也认识到,要想在激烈的竞争中生存下来,必须要进行业务转型,信托业还应进一步建设完善风控能力、加强捕捉市场信息等,比如当前市场热议的资产证券化、土地流传信托等。

三、信托的主要问题

信托的主要问题在于,信托一经成立,信托财产享有法律上的独立性,因此信托制度天生具备SPV破产隔离功能,但是这一核心与本质功能在现实中并没有实现。因此当前利率市场化与金融脱媒的大环境下,信托与商业银行一样面临转型。

首先,信托采取了SPV表外融资的形式,沦为银行通道。信托融资并不是真正的结构化融资,大部分只是为银行或者其他公司提供通道类的被动管理信托,信托基本上沦为银行回避监管的业务中(比如同业业务)将资产转移表外的通道,没有发挥自身的价值。券商及基金子公司的资管计划,也常常作为银行的非标通道,但在吸引客户时,就算借助人力优势展开更多的项目调查,也没办法和借助信托法独有的“破产隔离”手段的信托公司相比。按理说,如果一旦发生兑付危机,信托公司应该承担相应的责任,而不是依靠政府或者银行信用实现“刚性兑付”。依据现在资产证券化风险自留原则,银行除了对5%不出表部分负责外,对95%出表的部分在信托帮助下理应“破产隔离”。但正如近期中诚信托面临的兑付危机进展所显示的,信托公司始终认为自己仅仅为“通道角色”,投资人还是去会找银行,“破产隔离”名存实亡。从这个角度来看,信托只是在银行受到信贷控制的情况下,以比银行更为宽松的信贷标准发放了风险更高的贷款而已,而且由于法规的不同,信托可以实现监管套利。

其次,信托隐含的刚性兑付,改变了信托直接融资的本性。从金融本质的角度来看,变成了与信托先融资,再自己发放贷款给融资方的这种间接金融方式。而正规的资产管理行业,如基金公司的产品,必须要在产品说明书中明确提示产品是不提供保本保收益的特性。信托刚性兑付,使得投资者忽视了投资风险,忽略了对基础资产的选择,而将信心完全寄托在信托身上。信托有意无意的强调自身的刚性兑付(这在证券业是违法违规的),并且享受因此而带来的产品销售上的便利,迅速地占领了市场。目前信托业之所以能够在非标类的资产管理方面要胜过证券公司,不是因为信托业有更高的风险管理能力或更强的从业人员素质,最根本的还是刚性兑付。

其三,信托做了很多所谓的金融创新,大多是基于制度套利,即钻制度的漏洞。这种套利无益于改善市场的效率,而且还会使中央的宏观经济政策大打折扣。而且为发行人增加成本,同时将投资人的钱以影子存款的利率吸引到高风险的业务上。这不禁让人要问一句:金融的实质是什么?金融市场如果只是充当资源向少数人集中(服务于高净值客户)、富者更富、贫者更贫甚至劫贫济富的工具,短期利益大于长期利益、绕过监管制度、整体套政府银行信用甚至就是监管制度本身的利,就会从根本上忽视金融市场的政治本质和剩余价值的集体属性。银行借助信托渠道的表外业务扩张,会计上出了银行的资产负债表,但只不过是拿监管和会计制度记法来掩耳盗铃,但风险并未出银行的资产负债表,真正兜底和出资的还是银行。未来风险暴露,不但会影响信托公司,而且还会牵连整个金融市场特别是直接金融市场。

其四,信托产品的高收益,相当于为整个社会的金融产品确定了一个很高的“无风险利率”。信托业与房地产与地方融资平台一道,对实体经济形成了挤出效应。也就是说信托公司为金融市场提供了一个虚幻的“无风险产品”,这一产品的无风险性目前被投资者普遍认可,且具备高收益,这实际上将经济中的无风险利率提高到了信托产品的收益率水平(目前大约在9%-10%,实体企业融资只能在此基准上加上风险溢价)。这对实体经济的挤压相当于连续多次加息造成的后果,同时,这也是间接造成“钱荒”反复来临的根本原因之一。利率的不断攀升,使得实体经济中大部分企业的盈利与现金流都不能覆盖利息,只能通过发新债还旧债不断延期、展期,经济进入所谓的庞氏融资状态。而一旦风险真正暴露,信托公司本身资本金实力薄弱,再加上不如银行有拨备覆盖、存款准备金等限制,信托业实际上根本就没有刚性兑付和应对危机的能力。

由于信托自身所具有的独立性,信托是天生的SPV。我国当前法律框架下,只有信托型SPV能实现资产证券化资产转移的无争议性,未来信托应该实现破产隔离这个在信托制度中最核心的竞争优势。在利率市场化和银行管理资产负债表的压力下,围绕这个制度优势,信托作为证券化交易结构的核心,可以推动实现真正的“资产证券化”。在金融市场化与资本市场需求下,回归业务本元,信托公司足以应对泛资产管理时代的激烈竞争。我们始终要明白当前信托帮助银行搞大量表外业务,始终不能实现证券化产品合法地与银行其他债务分离,降低资产和负债的期限错配风险、增强流动性、信用增进、降低成本、帮助投资人分散风险等最重要的功能。

参考《中国金融新框架》,魏本华,李德,景学成,2010年 3月,机械工业出版社

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号